La scission d’entreprise est une opération de restructuration définit par l’article l’article L236-1 du code de commerce comme le fait de scinder une entreprise et de transmettre celui-ci à plusieurs entreprises.

Scission d’entreprise et fiscalité

Le BOFIP via l’article BOI-IS-FUS-20-10 précise que la scission peut bénéficier au même titre que la fusion du régime de faveur. Ce régime de faveur permet de bénéficier d’une exonération (en réalité il s’agit d’un report) d’imposition notamment sur les plus values.

Il y a toutefois des conditions à respecter pour pouvoir avoir le droit de bénéficier de ce régime de faveur. Ces conditions ont été traités au sein de l’article sur « la comptabilisation de la fusion« .

La comptabilisation de la scission d’entreprise

La comptabilisation de la scission requiert d’appliquer la même méthode que pour la fusion d’entreprise à quelques détails près.

1- Déterminer la valeur d’apport

Dans un premier temps on se doit de déterminer la valeur d’apport de la branche d’activité scindée à une entreprise dite « absorbante ».

La valeur d’apport se fait à la valeur comptable sauf dans le cas où il n’existe aucun contrôle entre la société scindée dit « l’absorbée » et la société bénéficiaire des apports « l’absorbante ». On parle alors de contrôle distinct.

Pour que l’apport ne soit pas valorisé à la valeur comptable en plus de ce contrôle distinct il est nécessaire que la scission soit réalisée à l’endroit. C’est à dire que l’entité absorbante garde le contrôle de son entreprise.

Dans le cas où la scission a lieu sous contrôle distinct et à l’endroit les apports sont valorisés à la valeur réelle.

2- Calcul de la parité

Dans un second temps nous calculerons la parité soit combien de parts/ actions l’absorbante doit céder pour obtenir une part de l’absorbée.

3- Hausse du capital et de la prime de fusion

Dans un troisième temps il est nécessaire de calculer l’augmentation de capital qui s’obtient avec le calcul suivant : nombre d’actions à créer chez l’absorbante pour obtenir la branche d’activité de l’absorbée * valeur nominale de l’absorbante.

Ainsi que la prime de fusion qui s’obtient par différence entre la valeur d’apport et l’augmentation de capital.

4- Boni ou mali de scission

Si l’absorbante détient au préalable des participations chez l’absorbée suite à la scission un boni ou mali apparaîtra.

Exemple

Pour illustrer la scission nous allons utiliser un cas qui provient de l’examen du DSCG (diplôme supérieur de comptabilité et gestion) de 2017.

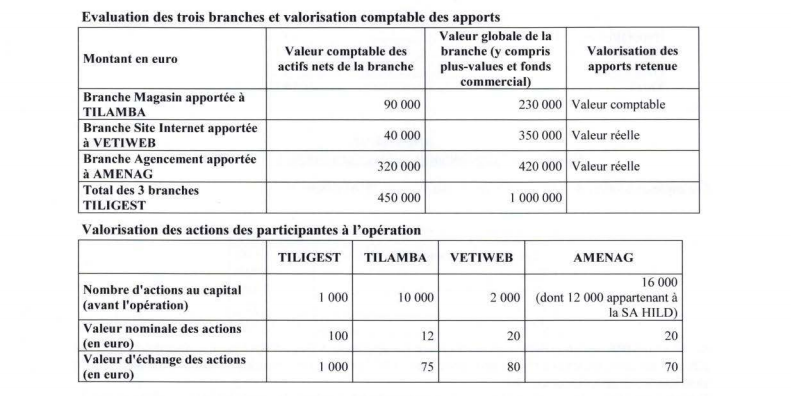

Voici les informations :

Le sujet évoque que au préalable la société TILAMBA détient 85% de la société TILIGEST. Et cette société TILIGEST va être scindée en 3 branches (magasin, site internet agencement). La branche magasin va être apportée à TILAMBA.

Etape 1

La valeur d’apport de la branche magasin a TILAMBA va être déterminé à la valeur comptable puisque la scission a lieu entre entreprises sous contrôle commun (TILAMBA détient préalablement 85% de TILIGEST).

Etape 2

La parité se calcule toujours à la valeur réelle. Ici les données nous sont données : la valeur d’échange de TILAMBA est 75€ tandis que celle de la branche magasin est 230 € (230 000 de valeur globale / 1000 le nombre d’actions TILIGEST).

La parité est alors de 230/75.

Etape 3

La hausse du capital est alors de 230/75 * 1000 actions TILIGEST ce qui nous donne 3067 actions TILAMBA à créer pour absorber la branche magasin.

Cependant l’entreprise TILAMBA détenait préalablement 85% de l’entreprise elle n’aura donc à créer que 3067 actions * 15% (la part des minoritaires) = 460 actions.

L’augmentation de capital est alors 460 actions * 12€ (valeur nominale de l’action TILAMBA) = 5520 €

La prime de scission est quant à elle de : 90 000 € (valeur comptable indiqué dans l’énoncé) * 15% = 13500 €.

13 500 – 5520 € (augmentation de capital) = 7980 € de prime de scission.

Etape 4

Nous ne pouvons pas déterminer l’éventuel boni ou mali car l’énoncé ne nous donner pas le prix auxquelles les actions préalablement détenues par TILAMBA ont été acquis.